Gate Research: El mercado de criptomonedas se mantiene lateral, mientras que la estrategia de tendencia en SUI registra una rentabilidad superior al 285 %

Resumen

- ETH superó a BTC, respaldado tanto por su estructura de precios como por los flujos de entrada en ETF, lo que evidencia mayor continuidad y potencial alcista.

- El ratio largo-corto descendió de forma paralela, reflejando una menor disposición a asumir posiciones largas, con un sentimiento cauteloso; a corto plazo se espera continuidad en la consolidación.

- El interés abierto y las tasas de financiación se mantuvieron altas pero estables, lo que indica que la participación apalancada no ha sobrecalentado el mercado y que la estructura sigue siendo saludable.

- Los datos de liquidaciones no muestran grandes barridos; la rotación entre posiciones largas y cortas ha permitido reiniciar el sentimiento, sentando las bases para la siguiente fase del momentum de mercado.

- En el ámbito cuantitativo, la Estrategia de Ruptura por Convergencia de Medias Móviles ha arrojado más de un 285 % de rentabilidad en SUI, demostrando un fuerte potencial a corto plazo.

Resumen de mercado

Para describir de forma sistemática los cambios en el comportamiento del capital y la estructura operativa del mercado de criptomonedas, este informe se centra en cinco ejes clave: la volatilidad de precios de Bitcoin y Ethereum, el ratio largo-corto (LSR), el interés abierto, las tasas de financiación y los datos de liquidaciones. Estos cinco indicadores engloban tendencias de precios, sentimiento de mercado y condiciones de riesgo, brindando así una visión completa sobre la intensidad operativa actual y las características estructurales. A continuación se analizan los desarrollos recientes de cada uno desde el 5 de agosto.

1. Análisis de la volatilidad de precios de Bitcoin y Ethereum

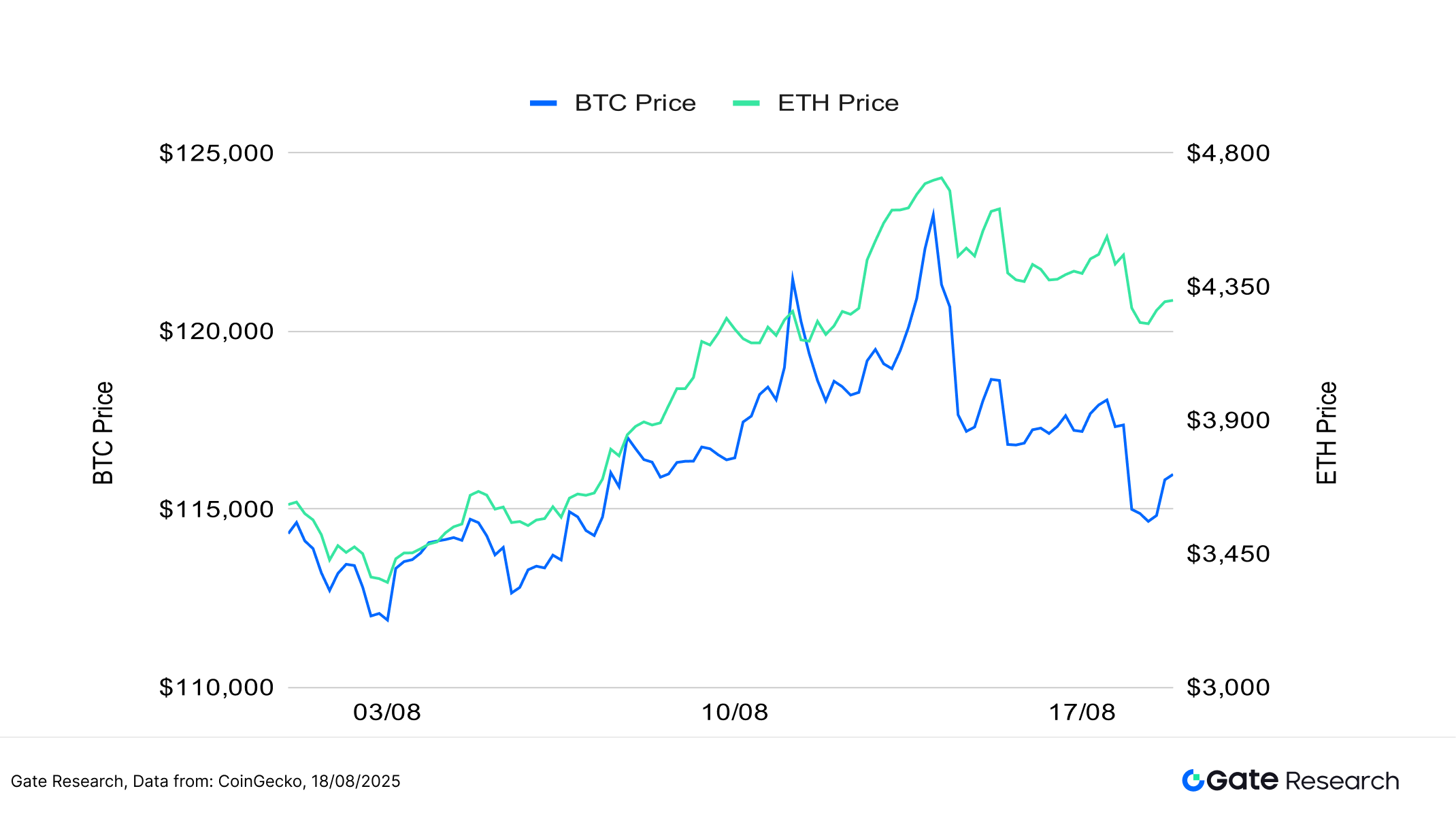

Según datos de CoinGecko, entre el 5 y el 18 de agosto el mercado de criptomonedas mantuvo un patrón de consolidación en niveles elevados. Tras marcar nuevos máximos locales en el periodo anterior, tanto BTC como ETH se movieron lateralmente, con un impulso a corto plazo que se ralentiza pero con una estructura general todavía alcista.

En cuanto a la acción del precio, BTC alcanzó un nuevo máximo de 124 400 USDT el 14 de agosto, pero encontró resistencia repetidamente cerca de los 119 000 USDT, configurando así un rango de consolidación en zonas altas. Como muestra la Figura 1, el precio fluctuó en esa franja con varios intentos fallidos de ruptura. El momentum y el volumen perdieron fuerza a la vez, lo que denota una falta de continuidad en la presión compradora. ETH, en cambio, avanzó de forma sostenida desde 4 300 USDT y se acercó a los 4 800 USDT aprovechando el apoyo de sus medias móviles de corto plazo. Toda esta trayectoria revela mayor continuidad y una estructura técnica más sólida.【1】【2】【3】

Desde el punto de vista fundamental, los ETF spot sobre ETH sumaron en la última semana entradas netas por valor de 2,85 mil millones de dólares, marcando un máximo histórico. Los flujos se concentraron en productos de BlackRock y Fidelity, lo que refleja un fuerte incremento en la demanda institucional sobre ETH. Los ETF de BTC se mantuvieron estables en líneas generales, pero algunos productos experimentaron salidas netas, mostrando una divergencia estructural creciente. Así, la continuidad de los flujos en ETF refuerza el reconocimiento institucional de los activos principales y su papel estratégico en asignaciones a medio y largo plazo.【4】

En síntesis, el mercado cripto mantiene a corto plazo una consolidación en niveles altos. BTC no presenta una ruptura direccional clara, mientras ETH muestra solidez técnica y libera momentum de forma progresiva. Con el respaldo de las entradas sostenidas en ETF spot, ETH cuenta con una base más fuerte. Si el volumen negociado y la volatilidad aumentan en conjunto, ETH podría liderar el próximo movimiento de consolidación a ruptura. Se recomienda seguir de cerca los flujos de fondos en ETF y vigilar si ETH consigue mantenerse por encima del nivel clave de los 4 000 USDT como pistas del inicio de la nueva tendencia.

Figura 1: BTC marcó un nuevo máximo de 124 400 USDT el 14 de agosto, pero encontró resistencia cerca de los 119 000 USDT, con momentum en retroceso.

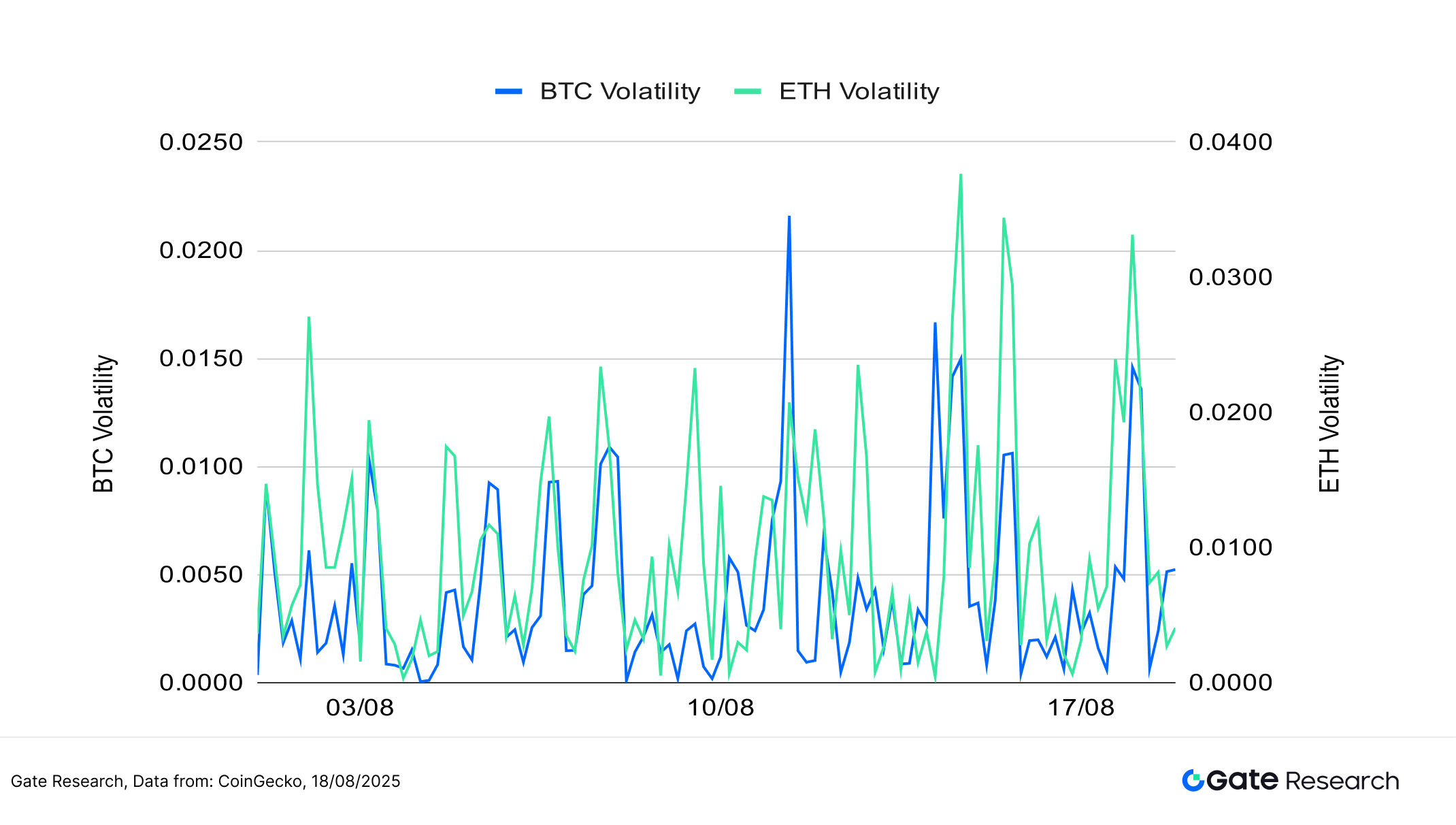

Bajo el prisma de la volatilidad, BTC se movió mayoritariamente en una consolidación suave, con solo algunos días de picos notables, lo que denota mayor contención en los flujos de capital y expectativas de tendencia relativamente estables. ETH, sin embargo, mostró una volatilidad mucho más activa, con repuntes importantes en varias sesiones, reflejando un sentimiento de mercado más intenso y frecuentes cambios en las posiciones cortoplacistas.

Pese a que la volatilidad global continúa en niveles moderados a bajos, los frecuentes repuntes de ETH indican que es más sensible a noticias o movimientos de liquidez. Si todo ello viene acompañado de un incremento del volumen, podría dar lugar a rupturas relevantes.

Figura 2: La volatilidad de BTC se mantiene moderada mientras ETH registra repuntes frecuentes, reflejo de una mayor sensibilidad operativa.

En las últimas dos semanas, el mercado cripto ha mantenido una consolidación en niveles elevados. El impulso de BTC a corto plazo se ha debilitado y su dirección sigue sin definirse, mientras ETH mantiene su estructura alcista y una mayor fortaleza relativa tanto en lo técnico como en flujos de capital. En cuanto a volatilidad, ETH se mostró más reactivo, con un incremento de la operativa a corto plazo. Si el volumen aumenta y persisten los flujos en ETF, ETH podría liderar la superación del rango actual.

2. Análisis del ratio largo/corto (LSR) para Bitcoin y Ethereum

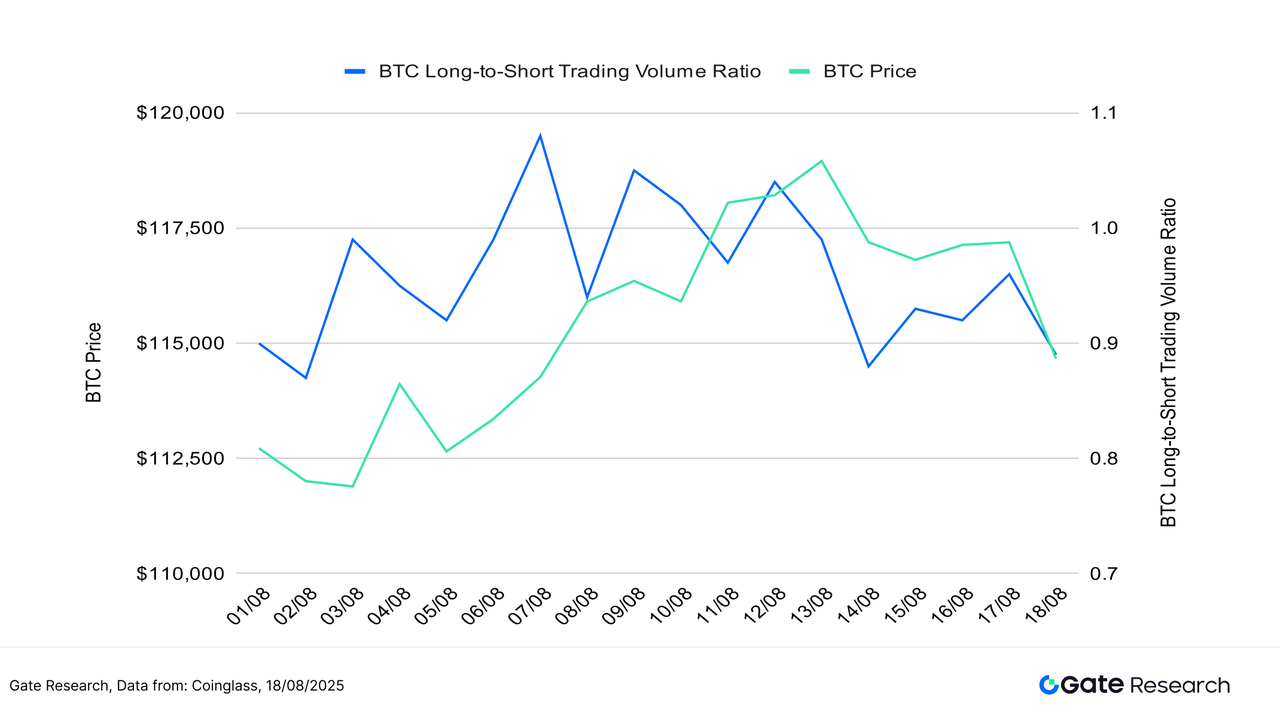

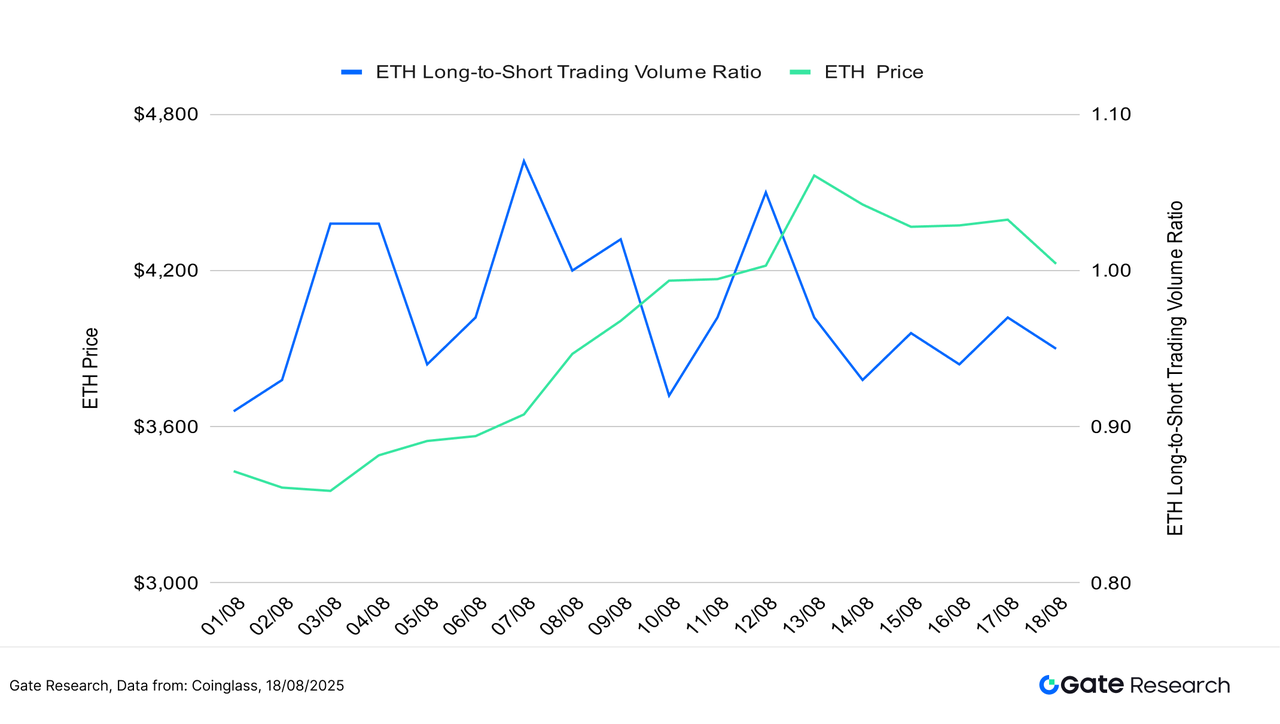

El Ratio Largo/Corto (LSR) es un indicador esencial que mide el volumen de compras agresivas frente a ventas agresivas, y es habitual para captar sentimiento de mercado y fortaleza de tendencia. Un LSR superior a 1 indica que la presión compradora (largos agresivos) supera a la vendedora (cortos agresivos), sugiriendo un sesgo alcista.

Según Coinglass, en las dos últimas semanas el ratio largo-corto de BTC (LSR) ha seguido una tendencia bajista. Aunque el precio se ha mantenido en rango alto, el ratio siguió descendiendo y bajó de 0,90 de forma relevante el 17 de agosto. Ello indica un retroceso notable en la disposición a tomar largos, con el capital cortoplacista esperando fuera o virando hacia posiciones más bajistas. Si bien la estructura de BTC en zona alta se mantiene, el soporte del sentimiento se ha diluido.【5】

ETH mostró una evolución similar en su LSR. Aunque el precio escaló con solvencia por encima de los 4 300 USDT desde principios de agosto, el ratio ha caído de su zona máxima y ha permanecido en torno al 0,90 en los últimos días. Esto implica un viraje conservador en el posicionamiento del capital durante el rally, con algunos operadores optando ya por cortos explorando riesgos a la baja y dibujando una divergencia entre la subida del precio y la contención del sentimiento.

En conjunto, y con ambos activos consolidando en zona alta, el retroceso paralelo del LSR evidencia que persisten dudas sobre la sostenibilidad de un nuevo empuje alcista. A corto plazo, si el ratio no se recupera claramente, el potencial alcista adicional seguirá limitado. Si el LSR repunta por encima de 1,0, podría ser una señal adelantada de continuación de tendencia.

Figura 3: BTC consolida en zona alta mientras el LSR sigue cayendo, señal clara de menor impulso para tomar largos.

Figura 4: El ratio largo-corto de ETH cae en paralelo al de BTC; el sentimiento no acompaña a la subida del precio, con el capital a corto plazo tomando posiciones más cautas.

3. Análisis del interés abierto

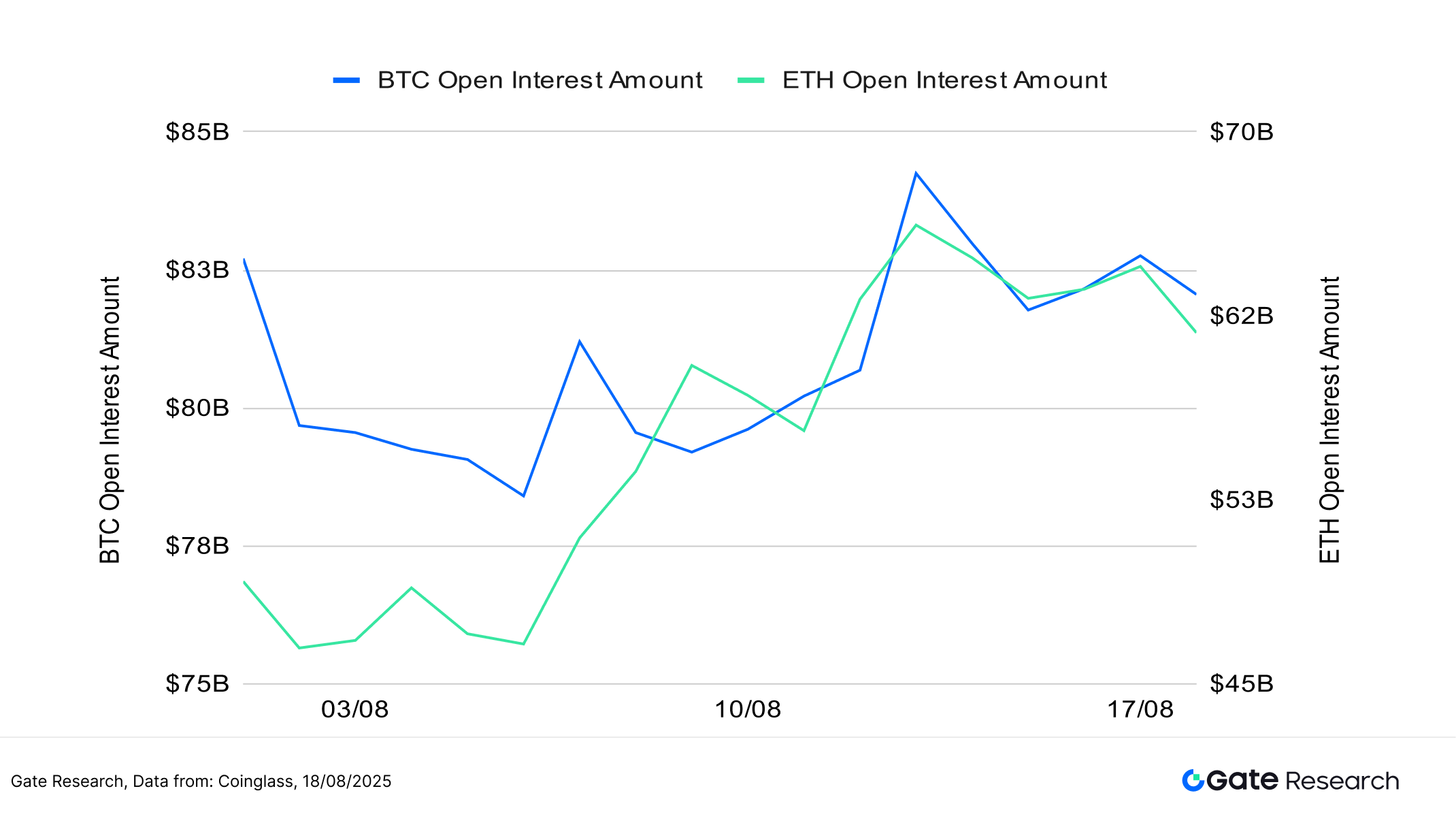

Según Coinglass, el interés abierto de BTC y ETH se mantuvo en cotas altas durante las dos semanas previas, lo que demuestra que el capital apalancado sigue en juego y la competencia por el posicionamiento continúa. El interés abierto de ETH creció rápido desde principios de agosto y alcanzó un máximo local de 65,7 mil millones de dólares en torno al 12 de agosto, retrocediendo después levemente pero manteniéndose por encima de su media previa. El de BTC bajó en primera instancia, luego se recuperó y subió de manera constante desde el 10 de agosto hasta los 84,2 mil millones de dólares, un patrón similar pero con crecimiento más moderado que el de ETH.【6】

El mayor crecimiento en interés abierto de ETH respecto a BTC demuestra que el apalancamiento se ha posicionado con mayor agresividad siguiendo la fuerte subida del spot. Si bien el nivel actual es todavía saludable, la combinación de precios altos y apalancamiento elevado eleva el riesgo de liquidaciones concentradas si la volatilidad sube.

Figura 5: El interés abierto de BTC y ETH fluctúa en zona alta, con ETH creciendo a mayor ritmo y el capital apalancado aún activo.

4. Tasas de financiación

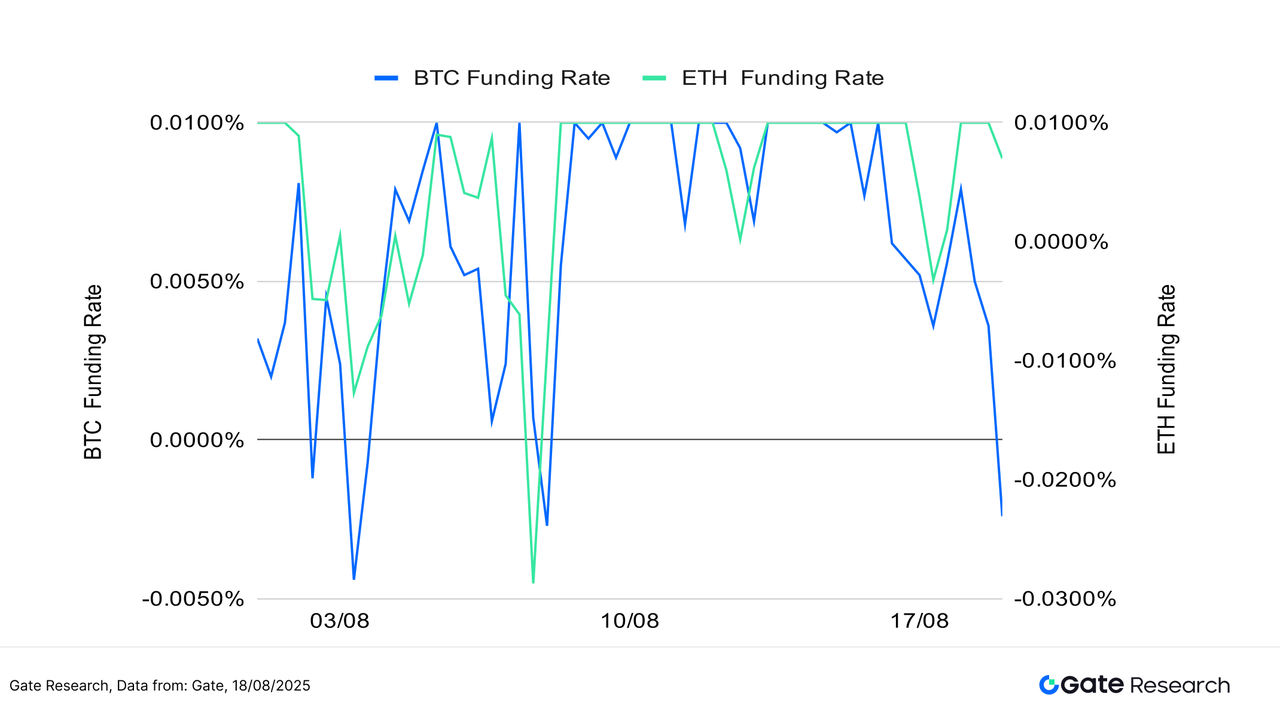

Durante las dos últimas semanas, las tasas de financiación de BTC y ETH oscilaron cerca del eje cero, lo que evidencia una pugna constante entre largos y cortos y una postura prudente de los operadores apalancados. Aun manteniéndose los precios en zonas altas, las tasas no han girado de forma positiva plena, lo que sugiere que el rally está impulsado sobre todo por capital spot y apalancamiento bajo, dejando la estructura de mercado estable.

En la mitad de agosto, las tasas de financiación de ETH tuvieron varios episodios puntuales negativos, con un ligero sesgo bajista que se corrigió rápido y sin giros bruscos. En BTC, las oscilaciones fueron aún menores, con una financiación más estable, consolidando su estatus como activo preferente de asignación institucional.【7】【8】

En suma, la operativa apalancada todavía no ha liberado todo su potencial. Si las tasas giran al alza de manera sostenida junto con un aumento del volumen negociado, podría servir como señal de una nueva fase alcista.

Figura 6: Tasas de financiación fluctuando cerca del eje cero, con un mercado a corto plazo todavía cauto y el momentum por aparecer.

5. Gráfico de liquidaciones en criptomonedas

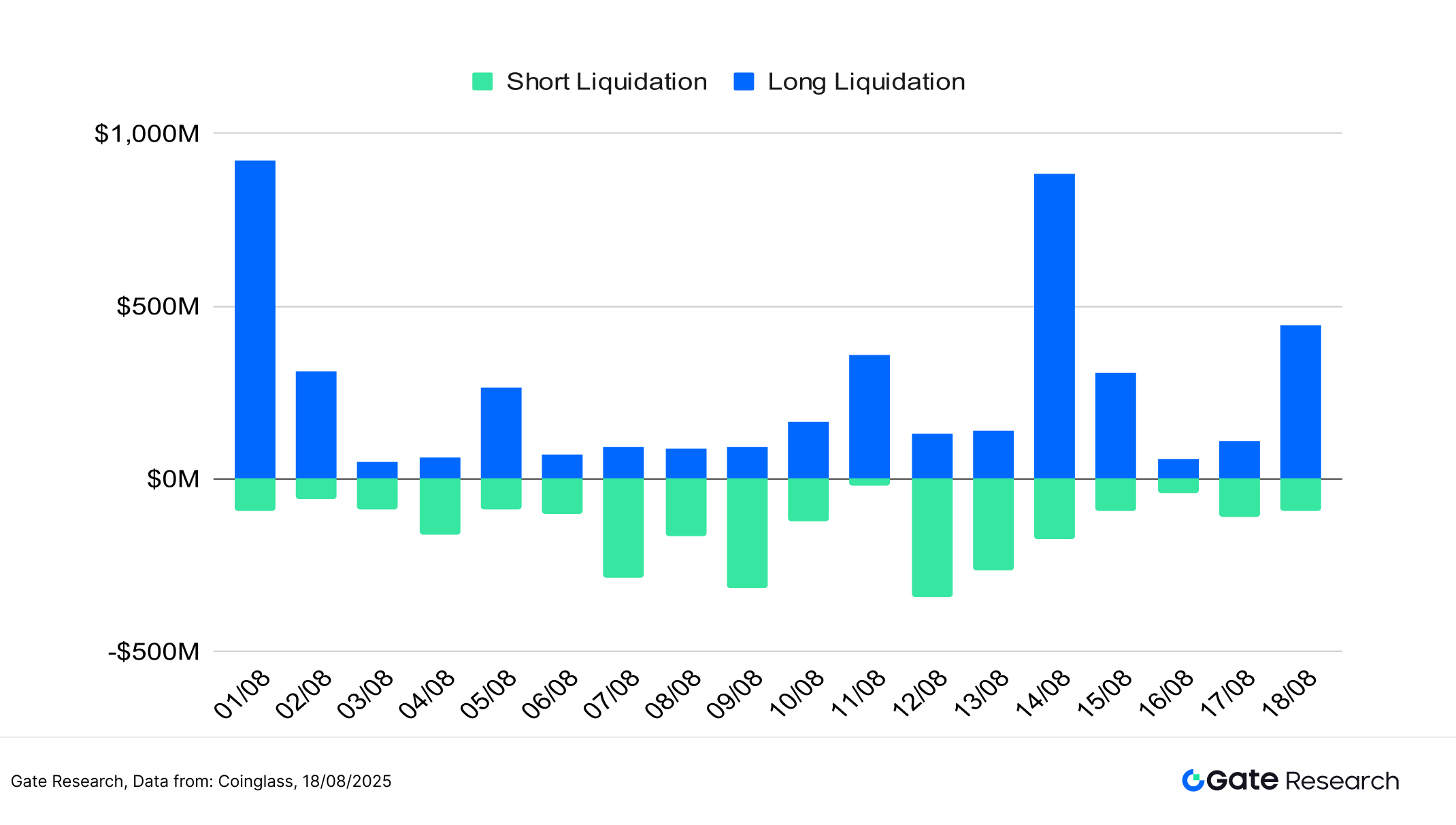

Coinglass muestra que, aunque el mercado cripto ha consolidado en zona alta las dos últimas semanas, la volatilidad puntual ha activado liquidaciones de contratos, equilibrando la tensión entre posiciones largas y cortas.

Los días 14 y 18 de agosto, las liquidaciones largas superaron los 800 millones y 400 millones de dólares respectivamente. Se observa así cómo los largos apalancados fueron forzados a cerrar tras los retrocesos que siguieron a los impulsos, reflejando un enfriamiento del impulso alcista y un giro cauteloso del mercado. Las liquidaciones cortas, por su parte, se concentraron el 12 y 13 de agosto, al hilo de rebotes puntuales donde algunos bajistas tuvieron que cubrirse.【9】

El ciclo de liquidaciones sigue siendo moderado y rotacional, sin rastros de reacciones en cadena ni pánicos. Esto indica un posicionamiento estructural saludable en plena consolidación. Las alternancias entre liquidaciones de largos y cortos ayudan a purgar el sentimiento cortoplacista y a expulsar manos débiles, sentando así un suelo más sólido para la próxima fase de tendencia.

Figura 7: Pico relevante de liquidaciones largas el 14 y el 18 de agosto, muestra de largos apalancados cerrados tras los retrocesos, con el momentum alcista perdiendo fuerza y el mercado más prudente.

En un contexto de consolidación elevada y sesgo alcista técnico, la actividad operativa en el mercado cripto sigue fuerte, aunque el sentimiento del capital a corto plazo comienza a divergir y el apalancado se torna más cauto. Esto refleja la coexistencia de continuidad tendencial y volatilidad. Los indicadores apuntan a que, aunque BTC y ETH operan en zonas técnicas sólidas, los datos de ratio largo-corto, tasas de financiación y liquidaciones indican una menor propensión a perseguir precios y un momentum alcista en retroceso. Ante este entorno tan complejo y sensible, los inversores deben apoyarse en indicadores cuantitativos sistemáticos para anticipar cambios de tendencia y de estructura de capital.

Por ello, el siguiente apartado se centra en las medias móviles como indicador técnico, analizando su utilidad para detectar giros y capturar señales de entrada y salida en contextos de consolidación elevada y rotación cíclica. La “Estrategia de Ruptura por Convergencia de Medias Móviles” servirá de marco central, con pruebas sobre distintos tokens y estructuras para evaluar su estabilidad y capacidad de seguimiento tendencial, control de drawdown y aprovechamiento de movimientos a media tendencia.

Análisis cuantitativo – Estrategia de Ruptura por Convergencia de Medias Móviles

(Aviso legal: Todas las previsiones de este artículo se basan en datos históricos y tendencias de mercado, y su finalidad es exclusivamente informativa. No constituyen asesoramiento ni garantía de comportamiento futuro. El inversor debe valorar los riesgos y tomar decisiones prudentes antes de operar.)

1. Descripción general de la estrategia

La “Estrategia de Ruptura por Convergencia de Medias Móviles” es un enfoque de momentum basado en análisis técnico. Analiza la convergencia de varias medias móviles de corto y medio plazo (por ejemplo, 5, 10 y 20 días) en un periodo determinado para detectar momentos con alta probabilidad de volatilidad direccional. Cuando las medias móviles se aproximan y convergen, suele señalar una fase de consolidación a la espera de ruptura. Una ruptura clara al alza sobre el grupo de medias móviles se interpreta como señal alcista; una bajada por debajo de la banda de medias, como indicio bajista.

Para aumentar la operatividad y el control de riesgo, la estrategia incorpora mecanismos de toma de beneficios y stop-loss fijos, asegurando entradas y salidas oportunas cuando surgen tendencias, y equilibrando retorno con gestión de riesgo. En conjunto, la estrategia busca capturar oportunidades tendenciales de corto a medio plazo dando prioridad a la disciplina operativa.

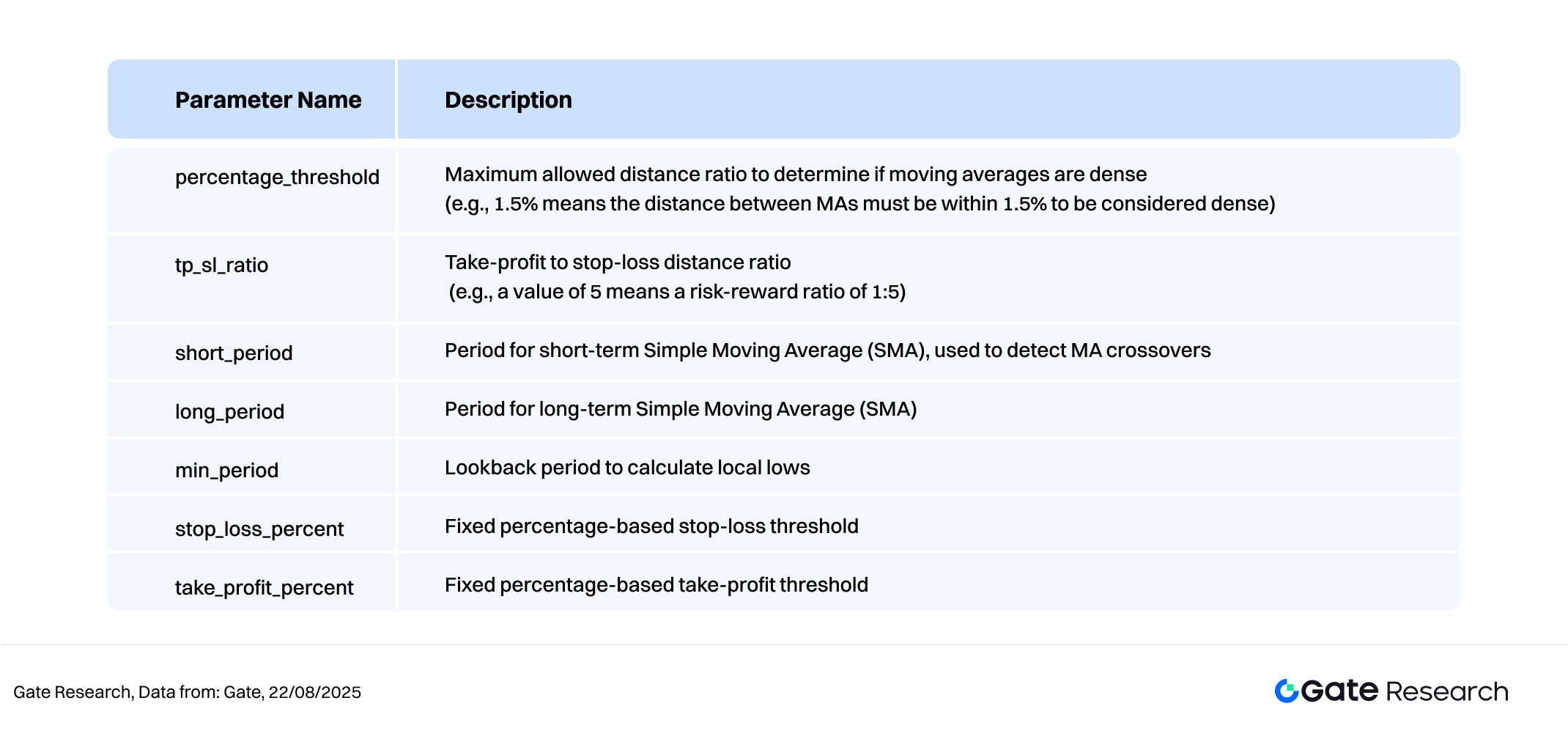

2. Parámetros fundamentales

3. Lógica operativa de la estrategia

Condiciones de entrada

- Convergencia de medias móviles: Calcular seis medias móviles —SMA20, SMA60, SMA120, EMA20, EMA60 y EMA120—. Se estima la distancia entre el máximo y el mínimo de estas medias (spread de medias). Si el spread es inferior a un umbral predefinido (por ejemplo, 1,5 % del precio), se consideran convergidas.

Condiciones de ruptura de precio:

Si el precio actual supera la media más alta de las seis, se genera una señal de breakout alcista (compra).

- Si el precio cae por debajo de la media más baja de las seis, se activa una señal bajista (venta).

Condiciones de salida

- Para largos:

- Si el precio cae por debajo de la media más baja al entrar, se ejecuta el stop-loss.

Si el precio sube más de “(precio de entrada – media más baja) × ratio riesgo/beneficio”, se activa el take profit.

Para cortos:

- Si el precio supera la media más alta al entrar, se ejecuta el stop-loss.

- Si el precio cae más de “(media más alta – precio de entrada) × ratio riesgo/beneficio”, se activa el take profit.

Ejemplo práctico

- Activación de señal

El gráfico muestra la última señal de entrada en el gráfico horario de TRX/USDT del 12 de agosto de 2025. Tras la convergencia de las seis medias móviles, el precio rompe al alza y cumple la condición de entrada de la estrategia. El sistema ejecuta una orden de compra en el nivel de ruptura, capturando el inicio del impulso.

Figura 8: Ejemplo del punto de entrada real de la estrategia sobre TRX/USDT (12 de agosto de 2025).

- Evolución y resultado

Con el take profit dinámico, el sistema cerró la posición automáticamente al llegar al objetivo de ratio predefinido, asegurando la mayoría del beneficio del movimiento. Aunque quedó parte de la subida sin capturar, la gestión respetó la disciplina de la estrategia, mostrando control de riesgo y ejecución consistente. Incorporar en el futuro trailing stop o mecanismos de seguimiento podría mejorar la captura en tendencias fuertes.

Figura 9: Ejemplo del punto de salida de la estrategia en TRX/USDT (14 de agosto de 2025).

Con este caso práctico queda clara la operativa de la estrategia, que combina la lógica de entrada por convergencia de medias móviles y breakout de precio con un take profit dinámico. La interacción entre precio y estructura de medias móviles permitió capturar el inicio del movimiento tendencial y salir automáticamente ante las fluctuaciones siguientes, asegurando beneficio y controlando riesgo. Este ejemplo valida la practicidad, disciplina de ejecución, estabilidad y gestión del riesgo de la estrategia en entorno real, sentando las bases para futuras optimizaciones y mejoras.

4. Ejemplo práctico de backtesting

Configuración del backtest

Para identificar los parámetros óptimos, se realizó una búsqueda sistemática sobre las siguientes franjas:

tp_sl_ratio: de 3 a 14 (pasos de 1)threshold: de 1 a 19,9 (pasos de 0,1)

En el caso de SUI/USDT, el sistema probó 2 280 combinaciones de parámetros sobre los datos horarios del último año, seleccionando los cinco sets con mayor retorno acumulado. Los criterios evaluados incluyeron rentabilidad anualizada, ratio de Sharpe, drawdown máximo y ROMAD (ratio beneficio/drawdown máximo) para una valoración integral de la estrategia.

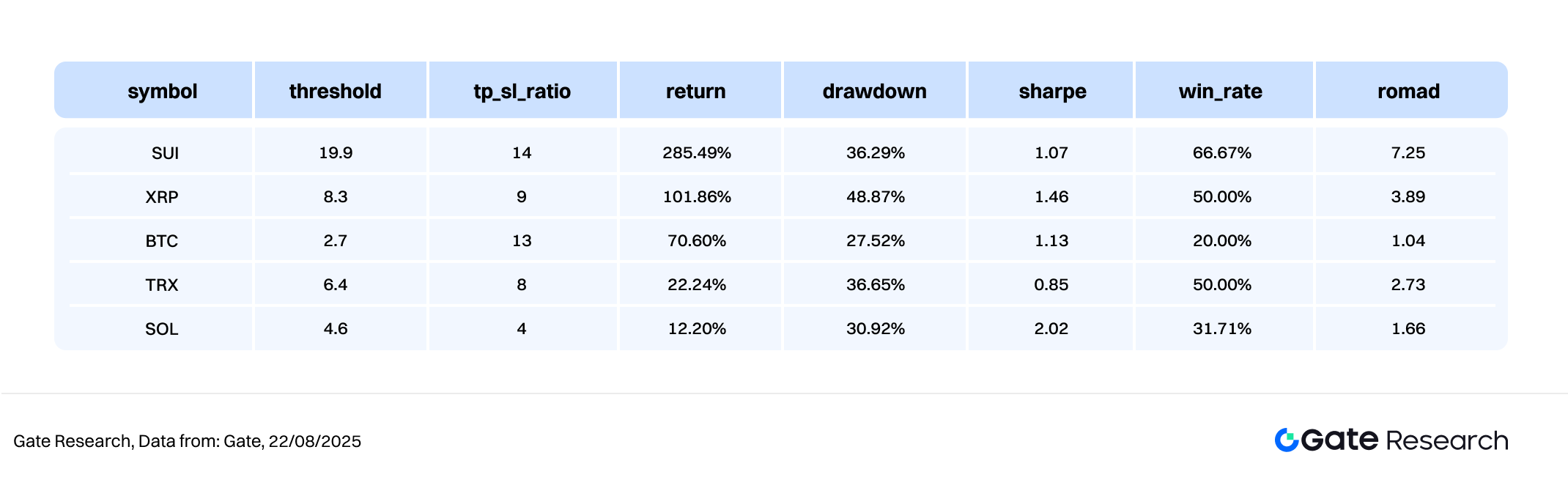

Figura 10: Tabla comparativa de los cinco mejores sets de parámetros.

Lógica de la estrategia

Cuando el sistema detecta que el spread entre las seis medias móviles es inferior al 19,9 % y el precio rompe al alza el grupo de medias, se activa la señal de compra. Esto busca capturar el punto de inicio del breakout. El punto de entrada es el precio del momento y el take profit se referencia a la media más alta en el breakout para optimizar la gestión del beneficio.

La configuración del ejemplo es:

percentage_threshold= 19,9 (spread máximo entre medias)tp_sl_ratio= 14 (ratio dinámico de profit)short_period= 6,long_period= 14 (periodos de medias móviles)

Análisis de resultados

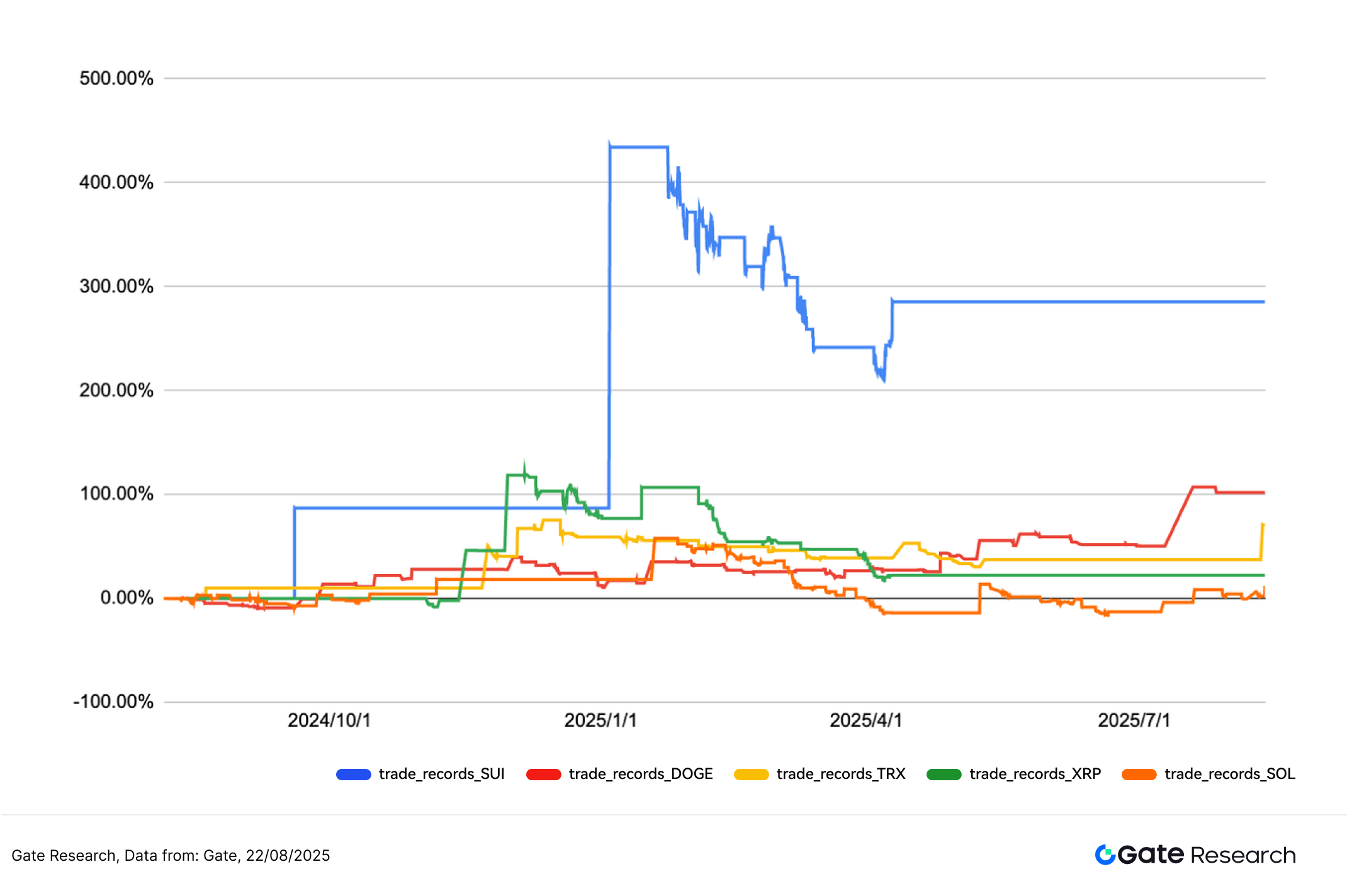

El periodo de backtesting comprende del 1 de agosto de 2024 al 18 de agosto de 2025. Esta configuración obtuvo buenos resultados en distintos tokens. Por ejemplo, en SUI el retorno acumulado alcanzó el 285,49 %, con un drawdown máximo del 36,29 % y un ROMAD de 7,25, lo que denota gran apreciación con riesgo moderado. Para XRP, aunque el drawdown fue más alto (48,87 %), la estrategia dio un 101,86 % de retorno y un ratio de Sharpe de 1,46, lo que refleja una gestión de volatilidad consistente.

Figura 11: Rentabilidad acumulada de los cinco mejores sets de parámetros en el último año.

5. Resumen de la estrategia

El estudio valida que una estrategia de seguimiento tendencial basada en rupturas por convergencia de medias móviles tiene gran potencial práctico en mercados de criptomonedas con volatilidad media o alta. Gracias a su lógica clara de entradas y salidas y a una gestión de riesgo sólida, supera la rentabilidad de la compra y retención en tokens relevantes, con apreciación destacada del capital.

Incluso con tasas de acierto bajas, la estrategia explota su perfil asimétrico riesgo/beneficio y estricta disciplina operativa para limitar pérdidas, prolongar posiciones y acumular retornos bajo riesgo controlado, mostrando gran adaptabilidad ante escenarios inciertos. A futuro, integrar señales multifactoriales, confirmación por volumen y ajustes dinámicos de parámetros podría reforzar aún más la estabilidad y flexibilidad de la estrategia, facilitando su extensión a más tokens y horizontes temporales.

Debe señalarse que los cinco mejores sets de parámetros generaron pocas operaciones en el periodo de prueba, lo que puede limitar la solidez estadística y la generalización de resultados. En tokens como BTC y SOL, el rendimiento fue más discreto, probablemente por el umbral de señal o la propia volatilidad. Futuras investigaciones deberían ampliar el universo de análisis —prolongando el periodo de prueba, sumando más tokens o combinando distintos marcos temporales— para robustecer la validez y mejorar la fiabilidad real.

A pesar de estas limitaciones, los resultados muestran que, entre los cinco sets de parámetros óptimos, la estrategia logra un equilibrio muy favorable entre retorno y estabilidad, y representa una propuesta de valor real. Si se integran variables como volumen y volatilidad en la lógica de señales y se optimizan los mecanismos de ejecución y gestión de capital, la capacidad de adaptación en mercados laterales podría mejorar aún más, asegurando resultados consistentes en entornos más amplios.

Conclusión

Del 5 al 18 de agosto de 2025, el mercado de criptomonedas mantuvo en conjunto una estructura de consolidación en zona alta, con los principales activos mostrando configuraciones técnicas sólidas. ETH destacó gracias a flujos netos récord en ETF spot, lo que proporcionó apoyo de medio plazo al mercado. Sin embargo, indicadores clave como el ratio largo-corto, las tasas de financiación y la estructura de liquidaciones reflejan menor disposición a tomar largos, sentimiento más cauteloso y, a corto plazo, consolidación estructural y redistribución de posiciones.

En general, la participación apalancada aún no ha alcanzado niveles de sobrecalentamiento. El interés abierto y las tasas de financiación se situaron en cotas altas pero estables, lo que denota una estructura de mercado sana. Las liquidaciones a ritmos moderados, dentro de la rotación entre largos y cortos, ayudaron a limpiar el sentimiento y eliminar manos débiles. Si el volumen sigue creciendo, las tasas de financiación se mantienen en positivo y el momentum acompaña, el mercado podría salir del rango actual de consolidación. Si el capital sigue mostrando dudas y la volatilidad cae, es probable que los tokens principales prolonguen su fase de consolidación floja a corto plazo.

En este contexto, la estrategia de seguimiento tendencial basada en lógica de ruptura por convergencia de medias móviles ha mostrado un gran potencial en mercados con volatilidad media o alta, tal y como reflejan los backtest: los resultados en SUI y XRP superaron holgadamente el 100 % acumulado.

No obstante, debe subrayarse que los cinco sets de parámetros probados generaron pocas operaciones en el periodo, lo que puede limitar la robustez estadística y la validez del análisis. En tokens como BTC y SOL, el rendimiento fue más comedido debido a la volatilidad característica y la menor frecuencia de señales. En líneas generales, la estrategia logró un equilibrio favorable entre retorno, drawdown y eficiencia de ejecución, lo que demuestra su potencial real. Con la integración de variables como volumen, volatilidad o confluencia de marcos temporales, y una gestión del riesgo más flexible, se podría potenciar aún más la estabilidad y la adaptabilidad de la estrategia.

Referencias:

- CoinGecko, https://www.coingecko.com/

- Gate, https://www.gate.com/trade/BTC_USDT

- Gate, https://www.gate.com/trade/ETH_USDT

- Sosovalue, https://sosovalue.com/assets/etf/us-btc-spot?from=moved

- Coinglass, https://www.coinglass.com/LongShortRatio

- Coinglass, https://www.coinglass.com/BitcoinOpenInterest?utm_source=chatgpt.com

- Gate, https://www.gate.com/futures_market_info/BTC_USD/capital_rate_history

- Gate, https://www.gate.com/futures/introduction/funding-rate-history?from=USDT-M&contract=ETH_USDT

- Coinglass, https://www.coinglass.com/pro/futures/Liquidations

Gate Research es una plataforma especializada en análisis blockchain y cripto que ofrece contenidos profundos para profesionales, abarcando análisis técnico, visión de mercado, investigación sectorial, previsiones de tendencia y análisis de política macroeconómica.

Aviso legal

Invertir en mercados de criptomonedas implica un alto nivel de riesgo. Se recomienda al usuario informarse por sí mismo y comprender a fondo la naturaleza de los productos y activos antes de tomar cualquier decisión de inversión. Gate no se hace responsable de eventuales pérdidas o daños que puedan derivarse de dichas decisiones.

Artículos relacionados

Todo lo que necesita saber sobre el comercio de estrategia cuantitativa

Guía del usuario de Spot Grid Trading (versión básica)

Cómo utilizar las APIs para comenzar el trading cuantitativo

¿Qué es la reserva estratégica de Bitcoin y por qué los estados de EE. UU. están estableciendo reservas relacionadas?

El impacto de la reelección de Trump en el mercado de criptomonedas de EE. UU.: Análisis del crecimiento de los titulares y las nuevas tendencias regulatorias